加拿大银行降息对房贷、消费贷款和投资的影响

加拿大银行下调关键利率

加拿大银行将其关键利率下调了0.25个百分点至4.75%,这是四年来的首次降息。这对你的财务状况可能意味着什么呢?

对消费者和基准利率的影响

加拿大银行的基准利率会影响银行的借贷成本,这意味着银行可以降低自己的贷款利率,但并非强制性。银行通常会迅速根据加拿大银行的加息调整他们的基准利率,但在降息时则不那么一致。

到周三下午,大多数银行已将其基准利率从7.2%下调至6.95%,从6月6日起生效,与加拿大银行的降幅相匹配。

加拿大银行在决定降息方面比以前更有灵活性。银行决定在加拿大银行利率基础上加多少利息,而这一缓冲在过去几十年中有所扩大。

从20世纪90年代中期到2008年,这一附加利率平均约为1.5%。此后升至1.75%直到2015年左右,并从那时起约为银行利率的两个百分点。

对房贷的影响

银行降低基准利率将对拥有浮动利率房贷的借款人产生直接影响,正如他们在利率上升时感受到的影响一样。

那些拥有固定利率房贷的人在贷款到期续约前不会看到还款变化。

固定房贷利率由债券市场决定,虽然也受加拿大银行利率决定的影响,但主要基于整体投资者信心。市场已经在很大程度上消化了此次降息。

房贷降息能带来多少节省?

0.25个百分点的降息不会导致月供发生重大变化。对于一笔60万加元的房贷,25年摊还期,利率为6%,如果利率降至5.75%,每月可节省约88加元。

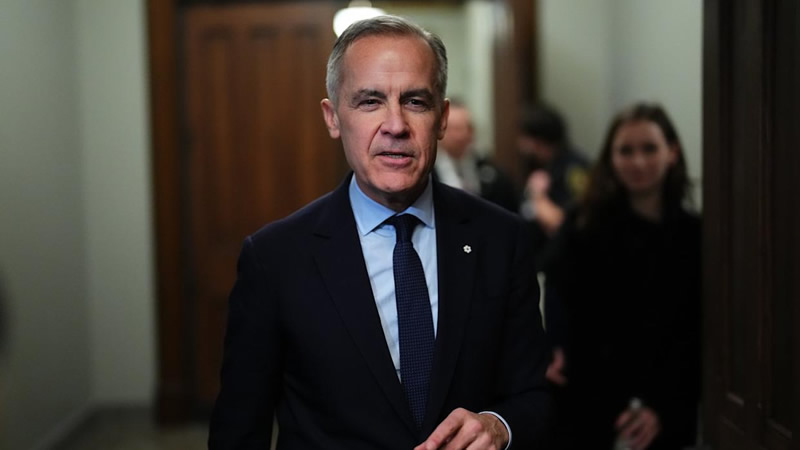

加拿大银行行长蒂夫·麦克勒姆表示,预计进一步降息是“合理的”,但银行会逐次做出利率决定。

TD预测到年底前央行将再降息两次,使基准利率降至4.25%,而CIBC和RBC则预测将再降息三次,使关键利率降至4%。对于一笔60万加元的房贷,若利率降低一个百分点,每月可节省约349加元。

对信用额度和信用卡的影响

信用额度通常与银行基准利率挂钩,因此借款人应能看到银行降低基准利率后的节省。

信用卡利率较为固定,消费者不应指望在这方面有太大变化。

© 本网转载内容出于更直观传递信息之目的。内容版权归原作者所有,并不代表本网赞同其观点和对其真实性负责。

© 非商业目的使用,遵循 CC BY-NC 4.0,转载本网文章必须注明来源和作者:www.xinwen.ca 加拿大新闻网

由于加拿大对美国实施报复性关税,许多消费品在加拿大的价格可能会上涨最多 25%——甚至连厨房水槽都未能幸免。为了回应美国总统唐纳德·...

加拿大新闻网 2025-03-14

在美国关税威胁持续升级的背景下,加拿大银行业被视为当前市场中的相对稳健选择。投资管理公司 Spire Wealth Manageme...

加拿大新闻网 2025-02-26

一项可能永远无法成为法律的税收增加计划,仍然为加拿大政府带来了数十亿加元的额外税收收入。原因是部分个人和企业在政策生效前抢先出售资产...

加拿大新闻网 2025-02-12

Intact Financial Corp.表示,公司在第四季度实现净利润6.67亿加元。这一数字较去年同期的5.31亿加元增长了2...

加拿大新闻网 2025-02-12

特朗普将于2月1日对加拿大商品征收重税加拿大人正焦急等待美国承诺实施的关税细节,这些关税可能会重创加拿大经济。美国总统唐纳德·特朗普...

加拿大新闻网 2025-02-01

一位经济学家表示,即将到来的抵押贷款续期可能对家庭造成的压力比之前担忧的要小,这或将成为推动消费者支出的积极因素。TD经济学的经济学...

加拿大新闻网 2024-11-25

加拿大高端服装品牌加拿大鹅控股公司(Canada Goose Holdings Inc.)近日发布第二季度财报,显示业绩表现逊于去年...

加拿大新闻网 2024-11-14

加拿大股市基准指数近日创下新高,但仍未能突破25,000点这一重要心理关口。受科技和金融板块推动,标准普尔/多伦多证券交易所综合指数...

加拿大新闻网 2024-11-14

加拿大公共市场因养老金投资不足面临严峻挑战,这一问题不仅削弱了本土企业的资本获取能力,还增加了被外国企业收购的风险。德杰丹集团(De...

加拿大新闻网 2024-11-14

加拿大安大略省省长道格·福特提议,如果墨西哥无法在对华关税政策上与美国和加拿大保持一致,加拿大应与美国单独签署双边自由贸易协定。这一...

加拿大新闻网 2024-11-14